2022年10月18日

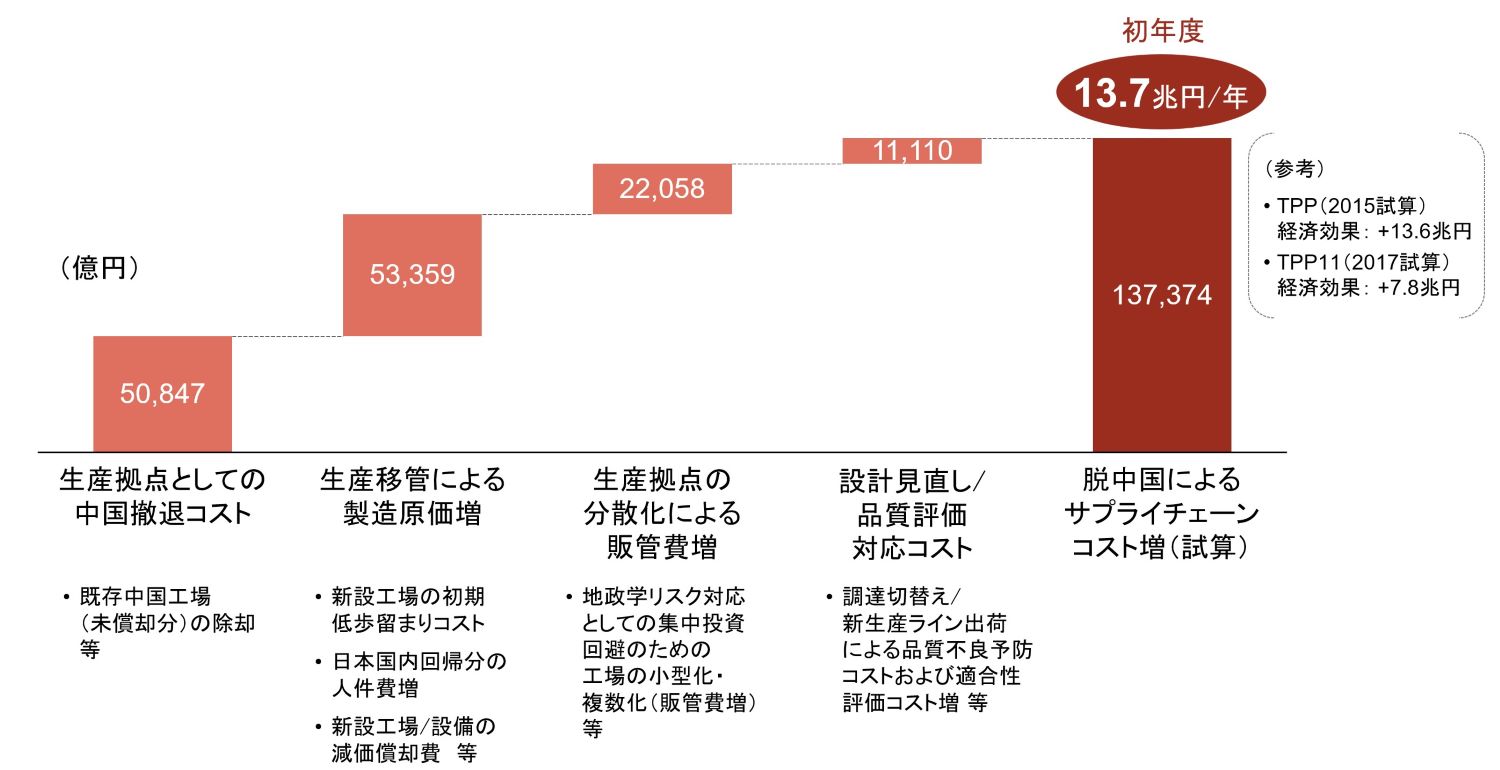

脱中国サプライチェーン構築の場合の日本国内におけるコスト増試算(2022年10月 日本経済新聞掲載)

2022年10月18日に日本経済新聞 朝刊1面 特集『分断・供給網㊤: 「世界の工場」分離の代償』において掲載されたオウルズコンサルティンググループによる「脱中国サプライチェーン構築の場合の日本国内におけるコスト増試算」の解説です。

試算対象

- 日本国内における生産と消費のためのサプライチェーンから中国を排除した場合にどの程度のコスト増になるのかを試算

- 日本企業のグローバルサプライチェーンコスト増ではなく、あくまで日本と中国間におけるサプライチェーンに限定(中国→第三国→日本というモノの流れは考慮に入れない)

- 中国国内市場向けの製造や日本/他国から中国への貿易は変更がない前提

- 即時に全企業が「輸出拠点としての中国」から撤退する前提

試算結果

- 算出の結果、脱中国サプライチェーン構築の場合に日本国内におけるコスト増の見込みは13.7兆円/年(初年度)となった

- 主なコストアップ要因は以下を想定

- 生産拠点としての中国撤退コスト(既存中国工場(未償却分)の除却コスト。撤退に伴う整理費用等は含まず): 約5.1兆円

- 生産移管による製造原価増(新設工場の初期低歩留まりコスト/日本国内回帰分の人件費増/新設工場・設備の初年度減価償却 等): 約5.3兆円

- 生産拠点の分散化による販管費増(地政学リスク対応としての集中投資回避による工場の小型化・複数化(販管費増)): 2.2兆円

- 設計見直し/品質評価対応コスト(調達切替え・新生産ライン出荷による品質不良予防コストおよび評価コスト増): 1.1兆円

- 試算に基づく経済インパクトとしては、米国を含んだ場合のTPP(環太平洋経済連携協定)で期待していた経済効果に匹敵する水準

試算方針

- 現在、日本が「中国から調達」または「中国で生産し日本へ輸入」している鉱工業品の太宗が、「その他新興国(典型例としてASEAN(ベトナム・タイ))移管」及び「日本国内回帰」されたものとして試算を実施

- 新興国移管比率・日本国内回帰比率: JETRO海外ビジネス調査「日本企業の海外事業展開に関するアンケート調査」における「保護主義的な動き」に対応した生産/調達移管件数をもとに、「組立て製造業」「プロセス製造業」別に中国からの移管先割合を算出

- 上記の結果として、中国における既存生産設備の破却及び移転先での生産体制確立が同時に行われると想定し、必要コストを算出した

- 移転初年度のコストを試算(特損も初年度に全て発生すると仮定)

- 為替レートは1ドル130円と仮定

試算詳細

①生産拠点としての中国撤退コスト(5.1兆円)

- 既存の中国工場における建屋と設備の未償却分の除却に係るコスト(特損)

- 過去の日本から中国に対する投資額のうち、製造業の投資割合(製造業の投資額を)算定

- うち、製造業投資は「工場建屋1:設備3」の割合と想定し、建屋(償却期間20年)および設備(償却期間9年)の前提で未償却分の総額を推計。未償却額の総計を1年で除却する前提で算出

- 日本から中国への投資額に関しては、JETRO公表の直接投資額を使用し算出した

②生産移管による製造原価増(5.3兆円)

- 工場移転に伴う人件費増減(日本への工場移管分)

- 2021年の中国から日本への鉱工業品輸入額(HSコード1~15・96~99類を除く全輸入)に売上高人件費比率を掛け、平均的な人件費コストを算出し、ASEAN及び日本の人件費単価割合比較として算出

- 売上高人件費率は財務省法人企業統計調査より13%と仮定。装置産業等人件費率が低いと想定される業種に関しては経産省資料から鉄鋼業界の平均的な人件費率として10%と仮定

- 人件費単価はJETROの投資コスト比較資料のうち「一般ワーカー」の単価に依拠した。「中国」は大連・重慶・広州・成都の平均値から人件費単価を算出。「その他新興国」は2019年度JETRO海外ビジネス調査「日本企業の海外事業展開に関するアンケート調査」におけ るサプライチェーン再編の「生産地の移管先」「変更後の調達先」ともに1位ベトナム・2位タイとなっており本試算ではハノイとバンコクの平均値から算出した

- 日本国内回帰分の人件費押し上げ効果がその他新興国への移転分の押し下げ効果を上回り、大きなコスト増を見込む

- 新工場設立に伴う減価償却費

- 現在中国で製造し、日本に輸出している部材や最終品の生産を即時にその他新興国または日本に移管するため係る投資も実行される前提で、P/L上のインパクト(1年分の減価償却費)を試算

- 中国に対し過去実施されていた投資を除却コスト同様「工場建屋1:設備3」の割合と想定し、同額が他国に投資された前提で、建屋分・設備分夫々につき1年分の減価償却費を算出した(償却期間は建屋:20年・設備:9年)

- 新工場立ち上げに際する稼働率の低下

- 通常、新工場に立ち上げの際には生産ライン要員の教育不足等の理由により生産性が低い状態でスタートするため、生産キャパシティに応じた通常生産に至らないことが多い。こちらの稼働率の低下を一定試算には加味した

- 具体的には2021年の中国から日本への鉱工業品輸入額に一般的な工場稼働率低下割合の係数を掛けて算出した

- 上記工場稼働低下割合は、過去の日系企業の新工場稼働時における稼働率低下の複数事例(自動車産業等)から低下割合を一律「10%」と仮定した

- 本質的には機会損失に計上されるべき内容であるが、通常生産するために追加コストを同額追加した場合との前提に立って、製造原価に加味している

③生産拠点の分散化による販管費増(2.2兆円)

- 地政学リスク回避を狙った集中投資のための工場分散化/小型化に伴う販管費増

- 中国からその他新興国または日本に工場を移転する際に、集中的に生産されていた品目がカントリーリスク回避の観点等から一定の分散投資が進むと仮定して、必要なコストアップを試算

- 生産拠点の分散そのものは、製造原価に大きな変化をもたらすものではなく、販管費の重複によりコスト増につながるとの前提に立つ

- 具体的には2021年の中国から日本への鉱工業品輸入額に販管費/売上高比率を掛け、想定販管費額を算出し、そこに販管費増加係数を掛けて算出している

- 販管費/売上高比率は過去の代表的企業の公開資料から組立系産業を19.3%、装置系産業を17.6%としている。一方、販管費増加係数は、仮にこれまで中国国内の2工場で生産していたものが3拠点に移管することにより、販管費が3/2倍になるという仮定のもと「3/2」と置いている

④設計見直し/品質評価対応コスト(1.1兆円)

- 調達切り替え/新生産ライン出荷に伴う品質不良予防コスト増

- 新たな生産ラインでの初期ロット不具合対策や調達先変更に伴う品質不良予防(日本における日本における生産設備等の受入れ体制整備や設計変更)のためのコストアップが見込まれる

- 2021年の中国から日本への鉱工業品輸入額に設計変更コスト/売上高比率を掛けて算出

- 設計変更コスト/売上高は2%(オフィス複合機の品質管理に係る原価水準(企業ヒアリング)より推計)とし、現行品と移管費夫々において同コストが二重計上されるという前提で試算を実施

- 調達切り替え/新生産ライン出荷に伴う品質評価コストおよび基準適合性評価コスト増

- 工場移転や調達先変更に伴い、輸入した部材や最終製品の品質評価の再実施や基準適合性評価のための認証機関対応コスト等が発生すると想定

- 2021年の中国から日本への鉱工業品輸入額に評価コスト/売上高比率の係数を掛けて算出

- 評価コスト/売上高は3.2%(オフィス複合機の品質管理に係る原価水準(企業ヒアリング)より推計)とし、現行品と移管費夫々において同コストが二重計上されるという前提で試算を実施

関連サービス